- ホーム >

- 暮らし >

- お金 >

- 黒田尚子のがんとライフプラン

FP黒田尚子のがんとライフプラン 43

「できるだけふやしたい、でもリスクは取れない!」 がん患者の資産運用は?

がんに罹患して、思うように働けず、収入が減った。医療費などで貯金を取り崩してしまい、残りわずかとなってしまったなど、経済的な不安を抱えるがん患者は少なくありません。節約して、支出を抑えると言っても限界があります。

そこで、今ある手持ちのお金をできるだけ有利にふやしたいというニーズは、がん患者こそ、切実ではないでしょうか? 今回は、そんながん患者の資産運用の基本的な考え方をご紹介したいと思います。

病気か否かを問わず、投資をしたいとご相談にくる方は、「投資や運用しなければ、家計が回らない、貯金が底をつく」といった漠然とした不安感をきっかけに、投資を検討する人がほとんどです。

でも、「〇〇さんの投資の目的は何ですか?」「年利何%を目標にふやしたいとお考えですか?」などと質問すると、みなさん困ったような顔をされます。

「短い期間でできるだけふやしたい!」という気持ちはお察ししますが、この〝できるだけ〟の感覚は、人によってさまざま。2倍という人もいれば、10倍という人もいるのです。

そこで、投資をする場合は、まず次の3つを明確にすることが非常に重要です。

①投資目的=何のために投資をするのか?

②投資期間=どれくらいの期間、投資をするのか?

③投資金額=いくら投資をするのか? 目標金額はいくらか?

例えば、30歳の人が、「老後資金として」(投資目的)、「60歳までに」(投資期間)、「3,000万円を貯めたい」(投資金額)と考えた場合、金利等を考慮しなければ、年間100万円を貯蓄すれば目標金額に到達します。

年間100万円なんて、貯められないというのであれば、期間を延ばすか、金額を減らすか、条件を変更しなければなりません。

また、目的が老後資金ですので、できるだけ安全性の高い金融商品で運用したいところですが、期間や金額は変更したくない、あるいは運用期間が30年間と長期にわたることなどから、インフレリスクも考慮して、一部、収益性の高い、株式や債券、投資信託といったリスク型金融商品を組み込むのも選択肢の1つでしょう、といった具合にアドバイスするわけです。

ここで問題になるのが、あなたが、どれくらいリスク(損失)を取れるのかです。

これを投資の世界では、「リスク許容度」といい、資産運用に伴い発生するリスクをどの程度受け入れられるか、投資家の許容できるリスクの範囲のことを指します。

多くの人が投資で失敗する理由は、自分のリスク許容度を超えた損失が出てしまうと、「もっと損をするのでは?」と怖くなって売ってしまうからです。

ですから、例えば、100万円投資して、評価額が10%下がり90万円になったら売却してしまう、というのであれば、変動幅が10%以内になるように資産配分を設定します。

つまり、金融商品におけるリスクとは、投資した結果、得られる収益の幅の可能性、不確実性のことを意味します。

株式や投資信託などのリスク性商品など、価格が変動するものに投資する場合、購入よりも売却のタイミングのほうが何倍も難しいのです。ですから、どれくらいトクあるいはソンをしたら売却するのか、つまり利益確定あるいは損切りの自分なりの基準を想定しておくべきです。

がん患者は預け分けを基本に

リスク許容度は、その人の年収や年齢、家族構成、職業、金銭感覚、投資経験、貯蓄残高などによって変わってきますが、がん患者と他の投資家との最大の差異はここでしょう。

がんが再発・転移して、いつまとまったお金が必要になるかわからない、予後(よご)がどうなるかわからない、どれくらい生きられるかわからない、というのでは、リスク許容度は相対的に小さくなります。

これらを踏まえたうえで、それでも投資をしたいというのであれば、預け分け(=分散投資)を基本に考えます。

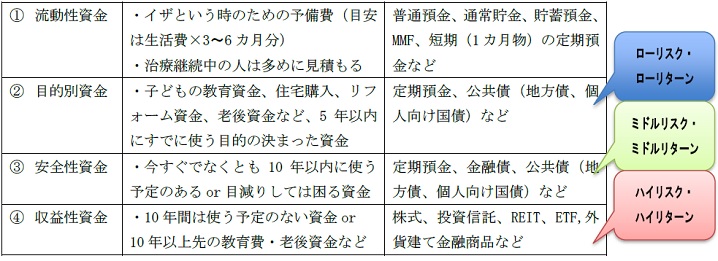

預け分けの方法は、手持ちの金融資産を「①流動性資金」「②目的別資金」「③安全性資金」「④収益性資金」の4つに分類することからスタート(図表参照)。

通常、年齢が高くなるにつれて③の割合が上がり、投資資金の総額が大きくなるにつれて④の割合が上がりますが、収益性を重視する傾向の強い米国では、安全性資金が「本人の年齢」%、収益性資金が「100-本人の年齢」%というのが一般的な分散比率だそうです。

そして、再発・転移の可能性のあるがん患者の場合、①の割合を多めに見積もっておくことをお勧めします。

乳がん患者である筆者も、常にキャッシュポジションは高めに設定。40~60代は、自分自身だけでなく、家族や親の病気やケガ、介護など、急な出費が発生する可能性が高いことを忘れてはいけません。

これらの預け分けの原則をしっかり理解しておけば、どれくらい投資に回してもよいかもわかります。ただ、そうなると、予想以上に投資に回せる金額が少ないこともおわかりいただけるはずです。

たとえば、会社員のAさん(50代/大腸がんの治療のため休職中)、妻(50代、パート)、長女(大学生)、長男(高校生)、金融資産2,000万円の場合、流動性資金(生活費、医療費など)が500万円、目的別資金(2人の子どもの教育資金)が1,000万円と見積もると、残りの500万円が安全性資金と収益性資金に充当できる金額です。

年代的に投資性資金で運用できる分を半分と仮定すると250万円になりますが、Aさん自身が「できるだけふやしたいけれど、先のこともわからないし、大切なお金を1円も減らしたくない(=リスクを取りたくない)」というのであれば、無理に運用することはありません。

まず、がん患者とそのご家族が大切なのは、「今」です。ある意味、投資は将来のリスクや不安に備えるためのもの。がん患者の場合、資産を「運用」して、大きくふやすというよりは、今の資産を減らさない「保全」に軸足を置いた方が良いのではと考えています。

今月のワンポイント 家計を見直ししたい人にとって、節約はマストアイテムですが、投資はそうではありません。投資をすれば必ずもうかるという保証はなく、家計の〝救世主〟ではないことを念頭におき、投資をする場合は、まず投資の目的やリスク許容度を明確にすることが先決です。