- ホーム >

- 暮らし >

- お金 >

- 黒田尚子のがんとライフプラン

FP黒田尚子のがんとライフプラン 57

最近よく聞く「家族信託」とはどんな仕組み?

高齢あるいは病気のため、判断能力が衰えたり、身体の自由がきかなくなったりして、金銭管理や財産管理が難しくなるケースがあります。

「家族信託」は、家族による家族のための財産管理の1つの手法のことです。最近、徐々に耳にするようになってきた仕組みですが、どのようなものなのでしょうか?

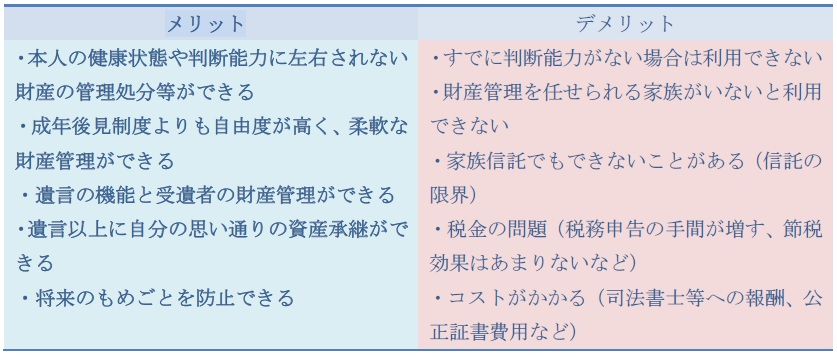

仕組みやメリット・デメリットなどについてまとめてみました。

「家族信託」とは?

「家族信託」とは、財産の管理を信頼できる家族へ託すため、家族間で契約を結ぶものです。よく信託というと、信託銀行の金融商品や投資信託をイメージする人が多いようですが、それとは全く異なります。

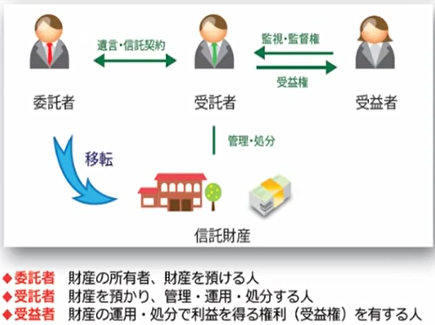

「家族信託」を理解する上で、まず知っておきたいのが3人の〝登場人物〟です。

①委託者(財産の所有者)

②受託者(財産を預かり、管理・運用・処分を行う人)

③受益者(財産の運用・処分で利益を得る人)

「家族信託」は、これらの登場人物が中心となり、「所有者(委託者)が特定の目的(信託目的)に従って、保有する不動産や現預貯金、有価証券等(信託財産)を、信頼できる個人や法人(受託者)に任せ、誰かのため(受益者)の管理・処分を任せる仕組み」をいいます(図参照)。

認知症などで判断能力がなくなると、預貯金が「凍結」してしまう!

そもそも、どうして「家族信託」のような仕組みが必要かといえば、認知症を発症した親の財産管理の問題がわかりやすいでしょう。

Aさん(80代)は、預貯金のほか、賃貸アパートも経営するなど、その家賃収入を老後の生活に充当しています。年齢の割に元気で頭もしっかりしていたAさんですが、ここ数年、自分で銀行に行って、預金をおろしたり、不動産の管理をしたりすることが難しくなってきました。心配したAさんが長女のB子さんと病院に行くと軽度の認知症と診断され、治療を受けることになったのです。

Aさんの事例では、今後、本人が重い認知症などによって、判断能力を失った場合、預貯金や不動産などの財産が「凍結」されてしまう可能性があります。一昔前までであれば、どこの銀行でも通帳と印鑑さえあれば本人でなくとも預金を引き出すことができました。

それが、2007年に施行された「犯罪による収益の移転防止に関する法律」によって、「10万円を超える現金振込」や「200万円を超える現金などの入出金取引」など一定の取引については、本人確認書類の提示や取引の目的、職業などの確認が必要となり、200万円を超えなくても、本人の意思確認が徹底されるようになったのです。もちろん、子どもなどに、キャッシュカードの暗証番号を教えておけばATMで現金を引き出すことはできます。

しかし、相続が発生した際に、ほかの相続人から損害賠償を請求されるなど法律的な問題もありますし、昨今は、高齢者を狙った詐欺事件が多いため、銀行ではキャッシュカードの不自然な利用に注意を払っているのです。

介護や医療費など、多額なお金が必要になり、1日の限度額を連日キャッシュカードで引き出していたら、ある日突然ATMが支払い停止になり、「窓口にお越しください」というメッセージが表示されたケースもあります。

「家族信託」だけでなく、「成年後見制度」や「遺言」などの方法を知っておく

このように判断能力がなくなると、銀行預金や不動産などの財産が「凍結」されてしまい、配偶者や子どもなどが手続きを代理で行うことはできません。

そこで、元気なうちに財産管理の方法を決めておく方法の1つが「家族信託」なのです。

具体的には、前記のAさんの例の場合、Aさん(委託者)と長女B子さん(受託者)で「家族信託」の契約を結び、例えば、銀行でB子さんを受託者とする信託口口座(信託された財産を管理する専用口座)を開設し、信託財産をAさんの個人口座からこの口座に振り込めば、将来Aさんが判断能力を失ったとしても信託口口座の預金は凍結されません。

なお、同じような状況での選択肢として「成年後見制度」があります。

こちらは、判断能力が衰えた本人の代わりに、家族や弁護士が判断して財産管理ができることを法的に認める制度です。手続きが煩雑で、家庭裁判所や後見監督人への定期的な報告義務や、専門家への報酬の負担(月額2~3万円程度)がずっと続きますし、自宅の売却などに家庭裁判所の許可が必要になるなど、さまざまな制約が設けられています。

それに対して、「家族信託」は自由度が高めで、本人が元気なうちに信託契約を結んでおけば、本人の希望に対応した柔軟な財産管理や資産の有効活用が可能となるわけです。

ただし、「家族信託」にもデメリットはあります。元気なうちに手続きしておく必要がありますし、「成年後見制度」でなければ介護保険や介護施設との契約ができないケースもあり、万能ではありません。

がん患者さんの場合、「家族信託」や「成年後見制度」をどのように活用するかケースバイケースでしょう。とにかく、まずは、このような制度があるということを是非知っておいていただきたいのです。

いずれにせよ、遺言も含め、それぞれのメリット・デメリットを理解し、個々の状況に応じて、併せて利用するなどの工夫が必要です。

今月のワンポイント 「家族信託」は、2007年9月の「改正信託法」の施行により、民事信託の自由度が増したことで注目された仕組みです。そのため、まだ認知度が低く、実務に精通した専門家も多くありません。相談する場合は、弁護士や司法書士、税理士、「家族信託普及協会」の家族信託コーディネーターなどに問い合わせてみましょう。